【こんな悩みや疑問はありませんか?】

・FIRE(早期リタイア)を目指しているけど、どれくらいの資産で実現できるのだろう?準富裕層(5000万円以上)になれば大丈夫?

・会社で働くのがストレス。1日でも早くFIREして自由になりたい!

・とはいえ、FIREして失敗するのはこわい。注意点などあれば事前に知っておきたい

今回は、こういった悩みや疑問に答えていきます。

本記事でわかることは以下のとおり。

✓FIREを実現するための資産額の目安がわかる

✓FIREを実行する際の注意点やFIRE成功のためのポイントがわかる

私は30代前半の会社員で、派遣社員の妻と2人暮らしの共働き世帯です。

(2022年12月追記:会社を辞めてサイドFIREしました!)

一般的なサラリーマン家庭ですが、2021年11月に準富裕層に入ることができました。

32歳での達成です。

準富裕層に入ったことで、本格的にFIREを意識するようになりました。

ただ、「FIREして本当に大丈夫かな…やっぱりこわいな…」という気持ちがあるのも事実です。

そこで、同じく資産形成をしてFIREを目指す方に向けて、私自身の体験に基づく情報をお伝えしていきます。

会社から脱却して自由なノマドライフを目指している方は、ぜひ最後まで読んでみてください。

準富裕層でFIREすることは生活レベル次第で可能

FIREを目指して資産形成している方は、「どれくらいの資産になったらFIREできるのか?」は気になるポイントですよね。

よく言われる基準の1つに、「準富裕層」があります。

ここでは、準富裕層のケースを基に考えていきます。

準富裕層は金融資産5000万円以上の世帯

準富裕層は「金融資産5000万円以上の世帯」です。

野村総合研究所の世帯調査によると、2019年における準富裕層世帯の割合は「約6%」です。

6%という数値からわかるように、かなりレアな部類に入りますね。

では、そんなレアな準富裕層であればFIREできるのか?ということについて考えていきます。

準富裕層になると毎月の不労収入は推定16万円以上

結論から言うと、「準富裕層でのFIREは生活レベル次第で可能」です。

そもそもFIREは経済的自由を意味し、一般的な定義としては以下の状態を指します。

生活費 < 不労収入

準富裕層になると、毎月の不労収入(運用資産による収入)は推定16万円以上になります。

よって、毎月の生活レベルが16万円以下であれば、理論上はFIREできることになります。

しかも、運用資産の5000万円はそのままキープしながら。

なお、ここでは以下の前提を置いて試算をしています。

・5000万円を運用している

・4%ルールを適用し、毎年のリターンを4%と仮定(税引後・インフレ調整後)

FIRE(早期リタイア)する際の3つの注意点

先ほど、毎月の生活費が16万円以下であればFIRE可能と述べましたが、もちろん注意点もあります。

そこで、主な注意点を以下3つ紹介します。

毎月の不労収入は大幅に変動する

まず、株などの資産運用による収入はかなり変動します。

今回は話を簡単にするために毎年のリターンを一律4%としましたが、実際は年別にみるとかなりバラつきます。

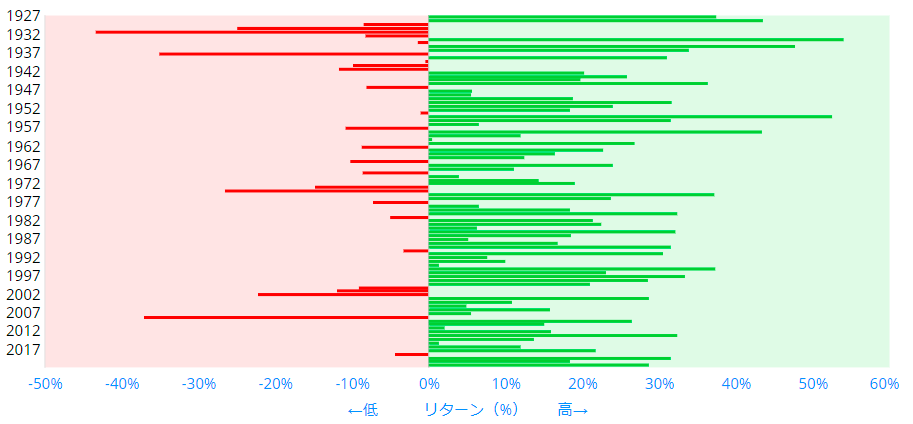

以下のグラフを見てください。

上図は、過去約100年間のS&P500(配当込み)の年別リターンです。

調子の良い年は年間リターン+50%以上になっていますが、一方で年間リターン-40%となった年もあります。

例えば、「よし!5000万円到達したからFIREするぞ」と勢いよくFIREして、次の年に-40%の暴落をくらったらどうなるでしょうか。

5000万円がたったの1年で3000万円になってしまいますね…

つまり、平均期待値としては毎年4%程度のリターンは試算できるものの、実際はそのように綺麗な遷移にはならないという点に注意が必要です。

家族構成が今後変化する可能性がある

FIREを目指している方には、「独身」「既婚・子なし」「既婚・子あり」など、さまざまな属性の方がいると思います。

特に、これから「結婚」や「子ども」を考えている方は注意しましょう。

なぜなら、結婚や子どもの誕生によって生活レベルが上がるから。

いまは独身で毎月の生活費が15万円以下だったとしても、今後はどうなるかわかりません。

いまの低い生活費を前提として今後の計画をしてしまうと、後になって計画が破綻することになりかねません。

「いやいや、自分は一生独身を貫いていくんだ!」という方もいるかもしれません。

ですが、「ラブストーリーは突然に」あらわれることもあるので、柔軟に構えておいたほうが安心です。

ちなみに私は現在DINKS(既婚・子なし・共働き)で、毎月の生活費は30万円程度です。

なので、準富裕層ですがまだ「生活費>不労収入」のため、FIREをしていません。

さらに、子どもができる可能性もまだ残っているので、なおさらFIREは慎重に考えています。

FIRE後の生活がつまらなくなるおそれがある

よくある注意点としては、FIRE後の生活がつまらなくなるというものです。

これは人によって大きく分かれるところです。

毎日充実して過ごす人もいれば、毎日退屈で病んでしまう人もいる…

精神的に健やかな状態を目指してFIREしたはずが、結果的に病んでしまっては本末転倒ですよね。

FIREを成功させるためのポイント3選

では、どうすればFIREを成功させられるのでしょうか。

ここでは、FIRE成功のためのポイント3つを、先ほどの注意点に照らしながら説明します。

資産額の増減に影響されないスタンスを確立する

株などの資産運用をしていれば、途中の暴落は避けられません。

市場に居続ければ、いつかは暴落をくらうことになるからです。

よくないのは、そのときに焦って売却してしまうこと。

結果的に安値で売却するという行為になってしまいます。

重要なのは、そのときにブレないでいられるスタンスを確立することです。

例えば、「毎月一定額を積み立てる」「ポートフォリオを一定に保つ」など、暴落に左右されない自分なりのスタンスを確立することが大切です。

結婚や子どもなどの人生計画も考える

将来、少しでも結婚や子どもなどを考えている方は、それらを含めた人生計画を立てましょう。

FIREを計画した時点の生活レベルよりも上がってしまうと、金銭的なFIREの失敗を招くことになります。

例えば子どもを計画している場合、「子どもが私立大学に進学した場合にも備えよう」など、多少の余裕をもったシミュレーションをすると安心です。

FIRE後の生活スタイルを考えておく

金銭的には問題なくても、FIRE後に精神的に病む可能性も0ではありません。

実際に、FIREしてメンタルを病んでいる人の報告もSNSなどで流れていますよね。

FIRE後も生き生きと生活していくためには、FIRE後の生活スタイルや打ち込むことを考えておくことが重要です。

例えば、

・子育て

・ボランティア活動

・趣味やスポーツ

・趣味の延長としての個人ビジネス

など。

そこまで具体的にできなくても、なにか注力できることを考えておくとよいでしょう。

まとめ:資産形成を続けてFIREを目指そう!

準富裕層(資産5000万円以上)になれば、生活レベル次第で理論上はFIRE可能です。

ただし、以下のポイントには注意する必要があります。

・資産額は市場の状況により大きく変動すること

・家族構成の変化などで、生活費が上がる可能性があること

・FIRE後の生活が充実できなければ、かえって病んでしまう可能性があること

上記のことに注意しながら、充実したFIRE生活を目指して資産形成を続けていきましょう!

にほんブログ村

コメント